Ecco le 15 azioni su cui l’Hedge Funds di S. punta per la sua strategia di investimenti in azioni. Queste sono le azioni che h già nel suo portafoglio e che si terrà per il 2024 a meno di eventi non previsti

L’hedge fund multistrategia , noto per essere pioniere negli investimenti quantitativi, continua a generare rendimenti robusti per gli investitori anche in un ambiente volatile, grazie alle sue strategie di investimento sistematiche e ibride. Finora nel 2023, l’hedge fund ha restituito agli investitori quasi il 18%, e il suo più grande fondo composito ha reso rispettivamente il 24,7% e il 18,8% nel 2022 e nel 2021.

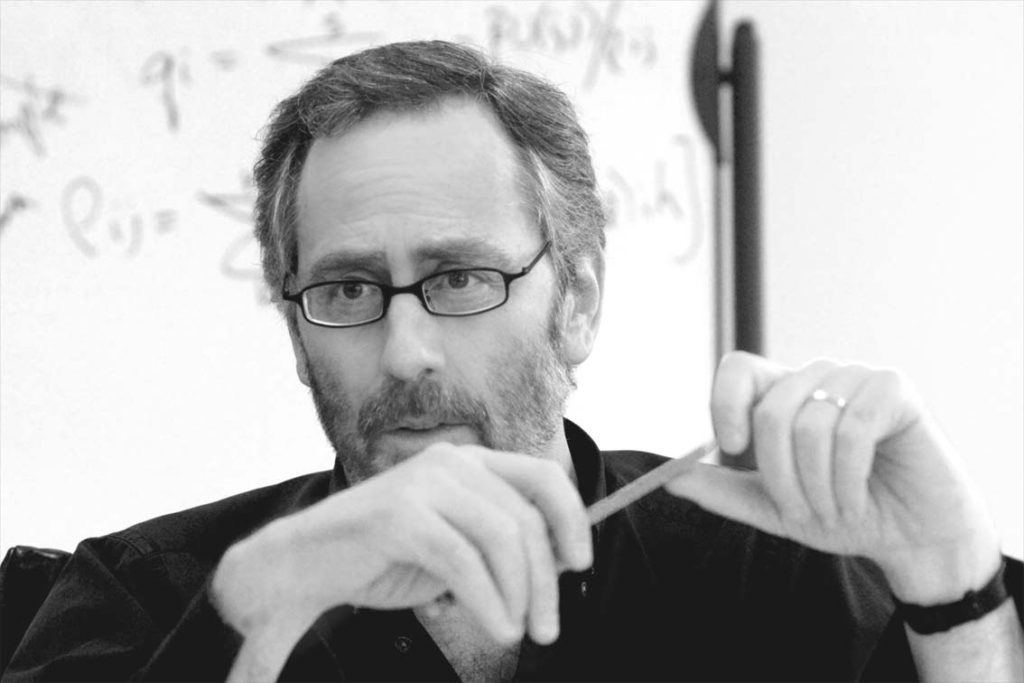

Questa compagnia, fondata nel 1988, utilizza modelli matematici e programmi informatici per supportare la ricerca fondamentale e trarre vantaggio dalle anomalie dei mercati finanziari. Gestendo asset per un totale di 109 miliardi di dollari alla fine del terzo trimestre, con un valore del portafoglio 13F vicino a 96 miliardi di dollari, l’hedge fund diversifica gli investimenti in tutti i settori. La tecnologia comprende il 28% del portafoglio totale, i beni di consumo discrezionali il 18%, la sanità il 13% e la finanza il 10%. Le principali partecipazioni azionarie includono Apple Inc. (NASDAQ: AAPL), Amazon.com, Inc. (NASDAQ: AMZN) e Microsoft Corporation (NASDAQ: MSFT). DS., un dottorato in informatica. ed ex membro della facoltà della Columbia University impegnato nella ricerca sui supercomputer, entrò a Wall Street unendosi al gruppo di trading proprietario automatizzato di Morgan Stanley. Con un capitale iniziale di 28 milioni di dollari, ha integrato con successo tecniche matematiche e quantitative negli investimenti, ottenendo un rendimento netto del 26% nel 1996. Nonostante abbia fondato il compartimento Research nel 2002, concentrandosi su ricerca e sviluppo, l’impegno di questo fondo. alla gestione del rischio rimane evidente, esemplificato dalla restituzione di 51 miliardi di dollari agli investitori sin dal prevede che i gestori di portafoglio conducano analisi iniziali degli investimenti, seguite da revisioni da parte di un comitato esecutivo e di un gestore del rischio. Il notevole ritorno di 51 miliardi di dollari ottenuto dagli investitori sin dall’inizio sottolinea l’efficacia dell’enfasi posta dalla società sulla gestione del rischio e sulle diverse strategie. L’hedge fund quantitativo ha ottenuto un rendimento netto dell’11,88% dal 2001 al 2011, dimostrando resilienza durante la crisi finanziaria del 2008 con una modesta perdita del 9% e un successivo impressionante rendimento del 21% nell’anno successivo.

CONTINUA SU >>> Azioni di Questo Mese 2024 –

Metodologia

Questo signore qui sopra è uno degli investitori più astuti con una vasta conoscenza dei mercati azionari, fornisce preziose raccomandazioni attraverso i documenti 13F del terzo trimestre. Seguire le sue scelte può aiutare gli investitori a identificare le azioni più appropriate. La ricerca, basata sui dati del terzo trimestre del 2023 di circa 900 hedge fund d’élite, sottolinea che hedge fund come questo possono generare rendimenti eccezionali nella selezione di titoli consensuale. Questo è particolarmente rilevante, poiché le 10 principali scelte azionarie degli hedge fund hanno superato l’indice S&P 500 di oltre 140 punti percentuali negli ultimi 10 anni, evidenziando l’importanza di questo indicatore spesso trascurato.

Il focus sui documenti 13F. rappresenta una strategia informata per individuare opportunità di investimento, basata sulla capacità dimostrata degli hedge fund di produrre risultati superiori nel lungo periodo. L’attenzione ai dettagli di oltre 900 hedge fund nel terzo trimestre del 2023 fornisce una panoramica ampia delle partecipazioni aziendali. Questa analisi si traduce nella consapevolezza che le decisioni di investimento basate su tali dati hanno il potenziale per superare significativamente le performance del mercato azionario generale, come indicato dalla notevole sovraperformance delle principali scelte azionarie degli hedge fund rispetto all’indice di riferimento S&P 500 nel decennio precedente.

Le 15 migliori azioni da acquistare nel 2024 secondo questo Fondo Speculativo

15. The Home Depot, Inc. (NYSE: HD )

- Valore della posizione 13F del fondo speculativo: 407 milioni di dollari

- Numero di azionisti di hedge fund: 78

The Home Depot, Inc. (NYSE:HD) è uno dei migliori titoli da acquistare per il 2024 grazie al suo potenziale di generare solidi rendimenti per gli azionisti. Anche il miliardario il fondo speculativo ha espresso fiducia in The Home Depot, Inc. (NYSE:HD), aumentando la sua partecipazione nel rivenditore di bricolage del 35% durante il terzo trimestre. Le azioni di Home Depot, Inc. (NYSE:HD) sono aumentate del 10% da inizio anno e la società paga un rendimento da dividendi del 2,40%. The Home Depot, Inc. (NYSE:HD) prevede ricavi compresi tra 151,1 e 152,7 miliardi di dollari e utili di 15,09 dollari per azione nel 2024.

Nella lettera agli investitori del terzo trimestre, Madison Investments , un consulente per gli investimenti, ha espresso la sua fiducia in The Home Depot, Inc. (NYSE:HD). Quello che segue è ciò che l’azienda ha detto riguardo a The Home Depot, Inc. (NYSE:HD):

“Abbiamo aggiornato la scorecard di sostenibilità per The Home Depot, Inc. (NYSE:HD) e mantenuto il nostro rating superiore alla media. Le responsabilità aziendali di Home Depot si concentrano su tre pilastri: concentrarsi sulle proprie persone, operare in modo sostenibile e rafforzare le proprie comunità. Home Depot continua a concentrarsi sui propri dipendenti investendo miliardi di dollari in salari, formazione e miglioramento dei benefici. Tra gli obiettivi ambientali dell’azienda figura la riduzione delle emissioni dirette (Scope 1) e indirette (Scope 2) del 42% entro il 2030, nonché una diminuzione del 25% delle emissioni legate all’“utilizzo dei prodotti venduti” (emissioni Scope 3). Entrambi gli obiettivi partono dall’anno base 2020.

Separatamente, la Home Depot Foundation ha annunciato che investirà 6 milioni di dollari in corsi di formazione professionale per affrontare le 400.000 opportunità di lavoro nel settore edile. Questa sovvenzione lancia un nuovo programma che fornirà formazione professionale gratuita e borse di studio per veterani e famiglie di militari”.

14. Pfizer Inc. (NYSE: PFE )

- Valore della posizione 13F del fondo speculativo: 436 milioni di dollari

- Numero di azionisti di hedge fund: 75

Il miliardario fondo speculativo ha approfittato del forte calo del prezzo delle azioni di Pfizer Inc. (NYSE:PFE) durante il terzo trimestre aumentando la sua partecipazione nella società sanitaria del 104% a 436 milioni di dollari. Pfizer Inc. (NYSE:PFE) sembra trovarsi ad affrontare sfide a breve termine poiché la domanda di farmaci correlati al COVID diminuisce. Pfizer Inc. (NYSE:PFE) prevede ora ricavi e utili inferiori nel 2024. Le sue previsioni su ricavi e utili per il 2024 sono inferiori alle stime di consenso di Wall Street rispettivamente di quasi 3,2 miliardi di dollari e 1,02 dollari per azione. Nonostante ciò, Pfizer Inc. (NYSE:PFE) ha aumentato il suo dividendo del 2,4% a 0,42 dollari per azione.

In una lettera agli investitori del terzo trimestre, Smead Capital Management , una società di gestione degli investimenti, ha spiegato le ragioni per cui le azioni di Pfizer Inc. (NYSE:PFE) sono crollate. Ecco cosa ha dichiarato l’azienda riguardo Pfizer Inc. (NYSE:PFE):

“Nei primi nove mesi dell’anno abbiamo registrato un guadagno del 2,10%. L’S&P 500 ha avuto un guadagno del 13,07% e il Russell 1000 Value ha avuto un guadagno dell’1,79%. Il mercato azionario si è reso conto che i tassi di interesse dei titoli del Tesoro USA decisamente più elevati e privi di rischio hanno avuto il loro effetto sul mercato azionario quando ha iniziato a riaffermare quella che Warren Buffett chiama la “attrazione gravitazionale” sui rapporti prezzo-utili (P/E).

Sul lato negativo, Target (TGT), Bank of America (BAC) e Pfizer Inc. (NYSE:PFE) hanno penalizzato maggiormente nei primi nove mesi dell’anno. Pfizer (PFE) sta soffrendo di un calo delle vaccinazioni contro il Covid-19 e stiamo cercando di capire cosa farne come piccola azienda”.

13. Estée Lauder Companies Inc. (NYSE: EL )

- Valore della posizione 13F del fondo speculativo: 441 milioni di dollari

- Numero di azionisti di hedge fund: 46

L’hedge fund ha aumentato la propria partecipazione in The Estée Lauder Companies Inc. (NYSE:EL) di oltre il 2100% per capitalizzare il forte calo del titolo. Da inizio anno le azioni di Estée Lauder Companies Inc. (NYSE:EL) sono scese di circa il 40%. Estée Lauder Companies Inc. (NYSE:EL) è un’azienda di beni di consumo che vende prodotti per la cura della pelle, del trucco e dei capelli in tutto il mondo. L’azienda è in difficoltà a causa del calo dei margini. Tuttavia, il management sembra essere ottimista riguardo alla sua strategia di ripresa, con aspettative per gli utili del 2024 nell’ordine di 2,17 dollari.

Altri hedge fund, come il fondo, hanno approfittato dell’opportunità di acquisto in The Estée Lauder Companies Inc. (NYSE:EL). Alla fine del terzo trimestre la Estée Lauder Companies Inc. (NYSE:EL) figurava in 46 portafogli di hedge fund, in aumento rispetto ai 45 del trimestre precedente.

Nella lettera agli investitori del terzo trimestre, Madison Investments , un consulente per gli investimenti, ha menzionato The Estée Lauder Companies Inc. (NYSE:EL). Ecco cosa ha dichiarato l’azienda :

“NextEra, The Estée Lauder Companies Inc. (NYSE:EL), Target, Oracle e TE Connectivity sono stati i maggiori detrattori. Estee Lauder ha assistito a un forte calo delle sue attività di vendita al dettaglio di viaggi sia in Cina che in Corea. Ci aspettiamo che il business del travel retail inizi a riprendersi mentre ci avviciniamo al 2024”.

12. Royal Caribbean Cruises Ltd. (NASDAQ:RCL)

- Valore della posizione 13F del fondo: 443 milioni di dollari

- Numero di azionisti di hedge fund: 42

Royal Caribbean Cruises Ltd. (NASDAQ:RCL), come Estée Lauder Companies Inc. (NYSE:EL), Pfizer Inc. (NYSE:PFE) e The Home Depot, Inc. (NYSE:HD), è una delle 15 le migliori azioni da acquistare nel 2024 secondo il fondo. Durante il terzo trimestre, la sua azienda ha aumentato la propria partecipazione in Royal Caribbean Cruises Ltd. (NASDAQ:RCL) del 27% a 443 milioni di dollari. Sembra che l’azienda abbia beneficiato della sua partecipazione perché le azioni di Royal Caribbean Cruises Ltd. (NASDAQ:RCL) sono aumentate di quasi il 160% negli ultimi dodici mesi. Royal Caribbean Cruises Ltd. (NASDAQ:RCL) ha superato le stime su ricavi e utili per il terzo trimestre e ha aumentato le previsioni sugli utili per azione rettificati per l’intero anno a 6,58-6,63 dollari dai 6,00-6,20 dollari precedenti.

Alla fine del terzo trimestre, Royal Caribbean Cruises Ltd. (NASDAQ:RCL) figurava in 42 portafogli di hedge fund. Secondo i dati rilevati da Insider Monkey, il Citadel Investment Group di Ken Griffin era tra i maggiori azionisti di hedge fund della società.

11. Visa Inc. (NYSE: V )

- Valore della posizione 13F del fondo: 446 milioni di dollari

- Numero di azionisti di hedge fund: 169

Durante il terzo trimestre, l’azienda del fondo ha aumentato la propria partecipazione nella società di tecnologia di pagamento Visa Inc. (NYSE:V). Visa Inc. (NYSE:V) sembra essere uno dei migliori titoli da acquistare nel 2024 grazie alle sue solide prospettive finanziarie e ai rendimenti stellari dei prezzi delle azioni. Le azioni di Visa Inc. (NYSE:V) sono aumentate del 26% da inizio anno, grazie alla forte crescita dei ricavi e degli utili. La società ha inoltre aumentato il dividendo del 16% e ha annunciato un programma di riacquisto di azioni proprie da 25 miliardi di dollari. Visa Inc. (NYSE:V) prevede che il suo utile per azione rettificato crescerà intorno ai livelli adolescenti il prossimo anno, dopo una crescita del 17% nel 2023.

Ensemble Capital Management , una società di gestione degli investimenti, ha menzionato alcune società, tra cui Visa Inc. (NYSE:V) nella sua lettera agli investitori del terzo trimestre. Ecco cosa ha dichiarato l’azienda riguardo Visa Inc. (NYSE:V):

“Mastercard è un’azienda di cui praticamente tutti hanno sentito parlare. Infatti, quando incontriamo i clienti di Ensemble, di tanto in tanto diciamo loro che siamo quasi certi che abbiano una Mastercard nel portafoglio o nella borsa mentre parliamo e, in caso contrario, abbiano una Visa Inc. (NYSE:V ). La maggior parte delle persone li porta entrambi.

Le persone portano con sé Mastercard e Visa perché sono accettate quasi ovunque nei mercati sviluppati. E sono accettati nella maggior parte delle economie emergenti, almeno nei luoghi in cui le persone a reddito più elevato spendono soldi. Come acquirente puoi presentarti in una bodega in Perù, in un hotel di lusso a Tokyo, in una fermata di camion in Alabama o in un carretto dei gelati a Milano, mostra loro un pezzo di plastica e ti lasceranno andare via con la merce e servizi senza alcuna preoccupazione di non essere pagati…” ( clicca qui per leggere il testo completo )

10. Alphabet Inc. (NASDAQ: GOOG )

- Valore della posizione 13F del fondo: 472 milioni di dollari

- Numero di azionisti di hedge fund: 392

Come Visa Inc. (NYSE:V), Royal Caribbean Cruises Ltd. (NASDAQ:RCL) e The Estée Lauder Companies Inc. (NYSE:EL), il fondo ha aumentato la sua partecipazione in Alphabet Inc. (NASDAQ:GOOG) durante nel terzo trimestre e si è anche classificato tra i 15 migliori titoli da acquistare. Alla fine del terzo trimestre, l’azienda possedeva azioni di Alphabet Inc. (NASDAQ:GOOG) per un valore di 472 milioni di dollari. Le azioni di Alphabet Inc. (NASDAQ:GOOG) sono aumentate del 61% nell’ultimo anno, grazie al miglioramento del trend della pubblicità online e alla penetrazione dell’azienda nel mercato dell’intelligenza artificiale.

Nella lettera agli investitori del terzo trimestre, Diamond Hill Capital , una società di gestione degli investimenti, ha affermato che Alphabet Inc. (NASDAQ:GOOG) è stata tra i principali contributori alla sua performance. Ecco cosa ha dichiarato l’azienda riguardo Alphabet Inc. (NASDAQ:GOOG):

“Su base individuale, tra i principali contributori al rendimento del terzo trimestre figurano le posizioni lunghe in KKR, Ciena Corporation e Alphabet. Le azioni della società di media e tecnologia Alphabet Inc. (NASDAQ:GOOG) sono aumentate nel trimestre poiché le sue attività pubblicitarie e cloud rimangono robuste e la società ha fornito risultati superiori alle aspettative del mercato. Dal punto di vista settoriale, anche i servizi di comunicazione hanno gestito un terzo trimestre positivo (2%), cavalcando l’onda continua di performance positive dei titoli a grande capitalizzazione, come Alphabet”.

9. UnitedHealth Group Incorporated (NYSE: UNH )

- Valore della posizione 13F del fondo: 481 milioni di dollari

- Numero di azionisti di hedge fund: 107

Le aziende sanitarie hanno faticato per tutto il 2023 a causa del calo delle vendite, ma i fondamentali futuri hanno iniziato a migliorare. Anche UnitedHealth Group Incorporated (NYSE:UNH) ha superato le stime sui ricavi e sugli utili del terzo trimestre e la società ha aumentato le previsioni sugli utili per l’intero anno a 24,85 dollari dai 24,70 dollari precedenti. Gli analisti di Wall Street prevedono che UnitedHealth Group Incorporated (NYSE:UNH) guadagnerà quasi 28 dollari per azione nel 2024. UnitedHealth Group Incorporated (NYSE:UNH) ha restituito 11,5 miliardi di dollari in dividendi e riacquisti di azioni finora quest’anno. Tuttavia, le azioni di UnitedHealth Group Incorporated (NYSE:UNH) faticano ancora a riprendersi. Il fondo sembra essere ottimista riguardo ai fondamentali, poiché la sua azienda ha aumentato la propria partecipazione in UnitedHealth Group Incorporated (NYSE:UNH) del 9% durante il terzo trimestre.

Secondo i dati alla fine del terzo trimestre UnitedHealth Group Incorporated (NYSE:UNH) figurava in 107 portafogli di hedge fund.

8. Uber Technologies, Inc. (NYSE: UBER )

- Valore della posizione 13F del fondo: 510 milioni di dollari

- Numero di azionisti di hedge fund: 147

Uber Technologies, Inc. (NYSE:UBER) è una delle 15 migliori azioni da acquistare secondo il fondo. La sua azienda possedeva una partecipazione di 510 milioni di dollari nel colosso del ride-hailing. Le azioni di Uber Technologies, Inc. (NYSE:UBER) sono aumentate negli ultimi mesi in seguito alla sua inclusione nell’indice S&P 500. Le azioni di Uber Technologies, Inc. (NYSE:UBER) sono aumentate di quasi il 150% nel 2023. Uber Technologies, Inc. (NYSE:UBER) ha registrato prenotazioni lorde per 35,28 miliardi di dollari nel terzo trimestre, con viaggi in aumento del 25% su base annua a 2,4 miliardi.

Nella lettera agli investitori del terzo trimestre, RiverPark Advisors , società di consulenza sugli investimenti e sponsor della famiglia di fondi comuni di investimento RiverPark, ha evidenziato la performance di Uber Technologies, Inc. (NYSE:UBER). Ecco cosa ha dichiarato l’azienda riguardo Uber Technologies, Inc. (NYSE:UBER):

“Uber Technologies, Inc. (NYSE:UBER): UBER è stato il principale contributore nel trimestre a seguito di un rapporto sugli utili del 2Q23 migliore del previsto e di una guidance per il 3Q23. Le prenotazioni lorde pari a 33,6 miliardi di dollari sono aumentate del 16% anno su anno. Le prenotazioni lorde di mobilità pari a 17 miliardi di dollari sono cresciute del 25% rispetto allo scorso anno, guidate da una combinazione di innovazione di prodotto e disponibilità di autisti. Le prenotazioni lorde di consegna pari a 16 miliardi di dollari sono aumentate del 12% rispetto allo scorso anno. L’EBITDA rettificato del secondo trimestre di 916 milioni di dollari, in aumento di 552 milioni di dollari su base annua, ha superato significativamente le stime di Street di 845 milioni di dollari e la società ha generato 1,1 miliardi di dollari di flusso di cassa libero. Il management è guidato verso una crescita continua delle prenotazioni lorde del terzo trimestre (crescita del 17%-20%) e dell’EBITDA rettificato (tra 975 e 1.025 milioni di dollari).

UBER rimane il leader globale indiscusso nel ride sharing, con una quota superiore al 50% in tutte le principali regioni in cui opera. L’azienda è anche leader nel settore della consegna di cibo, dove è il numero uno o due negli oltre 25 paesi in cui opera. Inoltre, dopo una storia di perdite, l’azienda è ora redditizia, offrendo margini in espansione e un sostanziale flusso di cassa libero. Consideriamo UBER molto più che un semplice ride sharing e consegna di cibo, ma anche una piattaforma di mobilità globale con la capacità di vendere ai suoi 130 milioni di utenti (in confronto, Amazon Prime ha 200 milioni di membri) e di penetrare nuovi mercati di servizi on-demand , come la consegna di pacchi e generi alimentari, i viaggi e il personale dei lavoratori per il lavoro a turni. Considerati i 4,3 miliardi di dollari di liquidità illimitata e i 4,4 miliardi di dollari di investimenti, il valore aziendale di 95 miliardi di dollari della società equivale a poco più di 20 volte il flusso di cassa libero stimato per il prossimo anno”.

7. Tesla, Inc. (NASDAQ: TSLA )

- Valore della posizione 13F del fondo : 709 milioni di dollari

- Numero di azionisti di hedge fund: 83

Tesla, Inc. (NASDAQ:TSLA) è tra le migliori azioni da acquistare nel 2024 grazie al suo potenziale di crescita. Tesla, Inc. (NASDAQ:TSLA) è stata una delle aziende con le migliori performance nel 2023, con un aumento del prezzo delle azioni di oltre il 100%. Sebbene Tesla, Inc. (NASDAQ:TSLA) abbia leggermente mancato il suo obiettivo di consegne per il terzo trimestre, la società prevede di raggiungerlo nei prossimi trimestri. Tesla, Inc. (NASDAQ:TSLA) costruisce e aggiorna costantemente i suoi stabilimenti in tutto il mondo per raggiungere i suoi obiettivi.

White Brook Capital Partners, una società di gestione degli investimenti, ha menzionato Tesla, Inc. (NASDAQ:TSLA) nella sua lettera agli investitori del terzo trimestre. Ecco cosa ha dichiarato l’azienda riguardo Tesla, Inc. (NASDAQ:TSLA):

“I magnifici sette, che sono alla base della performance dell’S&P 500, che include Tesla, Inc. (NASDAQ:TSLA) , ora comprendono quasi il 30% della capitalizzazione di mercato dell’S&P500. Almeno tre dei sette titoli hanno aumentato il rischio di ribasso e soffrono di una penetrazione già elevata, di un indebolimento dei mercati finali, di un rischio competitivo e di una valutazione elevata. Hanno dimostrato una notevole resistenza all’aumento dei tassi di interesse e al potenziale rallentamento della crescita. I titoli a piccola e media capitalizzazione, d’altro canto, sono stati sistematicamente penalizzati dai timori di recessione e continuano a scontare tale eventualità anche se risultati significativamente migliori sono diventati più probabili. Oggi è relativamente facile trovare investimenti interessanti in questo segmento”.

6. Meta Platform, Inc. (NASDAQ: META )

- Valore della posizione 13F del fondo : 881 milioni di dollari

- Numero di azionisti di hedge fund: 240

Il prezzo delle azioni di Meta Platforms, Inc. (NASDAQ:META) è aumentato del 200% nel 2023, grazie alla ripresa della pubblicità online e alla crescita degli utenti. Nel terzo trimestre, i ricavi di Meta Platforms, Inc. (NASDAQ:META) sono aumentati del 23% a 34,15 miliardi di dollari, mentre l’utile operativo è aumentato del 143% a 13,75 miliardi di dollari. Il suo margine operativo è più che raddoppiato anno dopo anno e l’utile netto è aumentato del 164% a 11,58 miliardi di dollari. Wall Street prevede che Meta Platforms, Inc. (NASDAQ:META) continuerà ad aumentare i propri ricavi e utili. Nel 2024, si prevede che Meta Platforms, Inc. (NASDAQ:META) genererà 150 miliardi di dollari di ricavi e 1,37 dollari per azione di utili. Pertanto, come Tesla, Inc. (NASDAQ:TSLA), The Home Depot, Inc. (NYSE:HD), Uber Technologies, Inc. (NYSE:UBER), UnitedHealth Group Incorporated (NYSE:UNH), Visa Inc. (NYSE :V), Royal Caribbean Cruises Ltd. (NASDAQ:RCL), The Estée Lauder Companies Inc. (NYSE:EL), Alphabet Inc. (NASDAQ:GOOG) e Pfizer Inc. (NYSE:PFE), Meta Platforms, Inc. (NASDAQ:META) è uno dei migliori titoli da acquistare nel 2024 secondo il miliardario DE .

5. Booking Holdings Inc. (NASDAQ: BKNG )

- Valore della posizione 13F del fondo : 814 milioni di dollari

- Numero di azionisti di hedge fund: 84

Alla fine del terzo trimestre, il fondo speculativo possedeva una massiccia quota di 814 miliardi di dollari in Booking Holdings Inc. (NASDAQ:BKNG). La sua azienda ha beneficiato della sua partecipazione perché le azioni della società sono aumentate dell’82% nell’ultimo anno. Booking Holdings ha aumentato i ricavi del 21% a 7,3 miliardi di dollari nel terzo trimestre, mentre l’EBITDA rettificato è aumentato del 24% a 3,28 miliardi di dollari.

Nella lettera agli investitori del terzo trimestre, L1 Capital , una società di gestione degli investimenti, ha spiegato perché vale la pena considerare Booking Holdings. Ecco quanto dichiarato dall’azienda :

“Dopo una significativa sottoperformance, alcune aziende di alta qualità in questi settori stanno ora diventando più attraenti dal punto di vista della valutazione – nel nostro linguaggio stanno diventando sempre più calde nel nostro banco di potenziali investimenti.

Il nostro portafoglio “per tutte le stagioni”, incentrato sulla nostra definizione unica di “qualità”, ha prodotto ottime performance nel trimestre di settembre. Tre società hanno contribuito positivamente per oltre lo 0,5% (in dollari australiani) ai rendimenti del Fondo nel trimestre (Booking Holdings Inc. (NASDAQ:BKNG), Intuit e Natural Resource Partners, in ordine alfabetico), e altre tre società hanno quasi raggiunto questo livello di rendimento contributo positivo. Nessuna società ha penalizzato i rendimenti del Portafoglio di almeno lo 0,5%.

Nell’ambito dei nostri viaggi durante il trimestre (vedi pagina 6) abbiamo avuto l’opportunità di incontrare il management sia di Booking Holdings che di Intuit. Continuiamo a considerare entrambe le società come gestite eccezionalmente bene.

Booking Holdings, l’agenzia di viaggi online leader a livello mondiale, continua a beneficiare di un forte ambiente di viaggio globale con particolare forza in Europa, il mercato principale di Booking Holdings. A nostro avviso, i timori di un picco di “viaggi di vendetta” a seguito dei blocchi per il COVID-19 sono stati fuori luogo. Riteniamo che gli attuali volumi di viaggio siano solo leggermente elevati rispetto alle tendenze pre-COVID-19, con alcune regioni, in particolare i viaggi in uscita dalla Cina, ancora relativamente depressi. Chiunque abbia viaggiato da qualche parte di recente annuirà quando affermeremo che le tariffe degli hotel sono aumentate in modo significativo negli ultimi tempi. I fornitori di alloggi stanno generalmente andando abbastanza bene, ma l’aumento delle tariffe alberghiere è stato necessario per compensare l’inflazione dei costi come gli stipendi dei dipendenti e i servizi di pulizia aggiuntivi. Poiché Booking Holdings “riduce il costo” della spesa per l’alloggio, la società ha beneficiato dell’aumento delle tariffe alberghiere medie giornaliere. È importante sottolineare che Booking Holdings continua a investire nella propria attività, migliorando la portata, la qualità e la gamma di servizi forniti, con conseguenti guadagni in quote di mercato e un’estensione della propria posizione di leadership nel settore. Booking Holdings è ora valutato in modo più equo dal mercato, ma offre comunque rendimenti interessanti adeguati al rischio nel caso base e rimane uno dei maggiori investimenti nel Fondo”.

4. Amazon.com, Inc. (NASDAQ: AMZN )

- Valore della posizione 13F di DE S.: 909 milioni di dollari

- Numero di azionisti di hedge fund: 289

Il miliardario DE . ha aumentato la sua partecipazione in Amazon.com, Inc. (NASDAQ:AMZN) del 117% nel terzo trimestre per sfruttare la tendenza al rialzo. A causa della forte crescita finanziaria, nell’ultimo anno le azioni del rivenditore online sono aumentate di quasi l’80%. La società ha superato le aspettative di ricavi e utili nel terzo trimestre e prevede che il reddito operativo del quarto trimestre sarà compreso tra 7 e 11 miliardi di dollari. Si prevede che le vendite oscilleranno tra 160 e 167 miliardi di dollari.

White Brook Capital Partners, una società di gestione degli investimenti, ha sottolineato la sua fiducia in Amazon nella sua lettera agli investitori del terzo trimestre. Ecco quanto dichiarato dall’azienda :

“I magnifici sette, che sono alla base della performance dell’S&P 500, che include Amazon.com, Inc. (NASDAQ:AMZN), ora comprendono quasi il 30% della capitalizzazione di mercato dell’S&P500. Almeno tre dei sette titoli hanno aumentato il rischio di ribasso e soffrono di una penetrazione già elevata, di un indebolimento dei mercati finali, di un rischio competitivo e di una valutazione elevata. Sono stati straordinariamente resistenti all’aumento dei tassi di interesse e al potenziale rallentamento della crescita”.

3. NVIDIA Corporation (NASDAQ: NVDA )

- Valore della posizione 13F di DE S.: 1,4 miliardi di dollari

- Numero di azionisti di hedge fund: 182

NVIDIA Corporation (NASDAQ:NVDA) è rimasta uno dei titoli più interessanti nel 2023 grazie alla sua penetrazione nei mercati dell’intelligenza artificiale. I suoi semiconduttori alimentano i prodotti IA nei data center e in altre applicazioni. L’azienda ha inoltre beneficiato dell’elevata domanda, poiché i ricavi del terzo trimestre sono aumentati di oltre il 200%. La società prevede che i ricavi del quarto trimestre saranno compresi tra i 20 miliardi di dollari, superiori ai 17,9 miliardi di dollari previsti dagli analisti.

2.Apple Inc. (NASDAQ: AAPL )

- Valore della posizione 13F di DE S.: 1,63 miliardi di dollari

- Numero di azionisti di hedge fund: 137

Questo fondo ha aumentato la sua partecipazione in Apple Inc. (NASDAQ:AAPL) del 7% durante il terzo trimestre, raggiungendo 1,6 miliardi di dollari alla fine del terzo trimestre. Le azioni di Apple sono aumentate del 46% nell’ultimo anno, grazie a ottimi risultati finanziari e prospettive di utili promettenti. Apple ha superato le aspettative di ricavi e utili per il terzo trimestre e Wall Street prevede che gli utili aumenteranno costantemente nei prossimi anni.

Hayden Capital, una società di investimento orientata al valore, ha menzionato alcuni titoli, tra cui Apple, nella sua lettera agli investitori del terzo trimestre. Ecco cosa afferma l’azienda :

“Anche l’investimento più famoso di Berkshire Hathaway dell’ultimo decennio – Apple Inc. (NASDAQ:AAPL) – era basato su un approccio simile. Quando Berkshire ha investito nel 2016, i ricavi degli abbonamenti di Apple stavano appena iniziando a superare circa il 10% dei ricavi totali. Oggi, quella cifra è pari a circa il 25%.

Mentre il reddito operativo è cresciuto del +90% dal 2016 al 2023, il multiplo di valutazione stesso è aumentato del ~300%, da ~6x EV/EBIT a ~24x EV/EBIT oggi.

Gli investitori hanno evoluto la loro percezione dei prodotti Apple: da quella di un’azienda hardware “di moda” a rischio concorrenza, a quella di un “consumo di base”, una parte necessaria del budget di una famiglia…”

1.Microsoft Corporation (NASDAQ: MSFT )

- Valore della posizione 13F di DE S.: 2,4 miliardi di dollari

- Numero di azionisti di hedge fund: 309

Microsoft Corporation (NASDAQ:MSFT) ha fatto notizia nel 2023 grazie alla sua esposizione al mercato dell’intelligenza artificiale e alla partnership con OpenAI, lo sviluppatore di una piattaforma ChatGPT. Inoltre, la sua solida crescita finanziaria ha contribuito ad un aumento del 57% del prezzo delle sue azioni negli ultimi dodici mesi. Microsoft (MSFT) ha guadagnato 2,99 dollari per azione su un fatturato di 56,52 miliardi di dollari nel trimestre di settembre.

White Brook Capital Partners, una società di gestione degli investimenti, ha menzionato alcuni titoli, tra cui Microsoft, nella sua lettera agli inverter del terzo trimestre. Ecco quanto dichiarato dall’azienda :

“I magnifici sette, che sono alla base della performance dell’S&P 500, che include Microsoft Corporation (NASDAQ:MSFT), ora comprendono quasi il 30% della capitalizzazione di mercato dell’S&P500. Almeno tre dei sette titoli hanno aumentato il rischio di ribasso e soffrono di una penetrazione già elevata, di un indebolimento dei mercati finali, di un rischio competitivo e di una valutazione elevata. Hanno dimostrato una notevole resistenza all’aumento dei tassi di interesse e al potenziale rallentamento della crescita. I titoli a piccola e media capitalizzazione, d’altro canto, sono stati sistematicamente penalizzati dai timori di recessione e continuano a scontare tale eventualità anche se risultati significativamente migliori sono diventati più probabili. Oggi è relativamente facile trovare investimenti interessanti in questo segmento.

-

Azioni da investire

-

Azioni promettenti

-

Azioni sottovalutate

-

Azioni a buon prezzo

-

Azioni in crescita

-

Azioni con buon potenziale

-

Azioni con prospettive positive

-

Azioni con fondamentali solidi

-

Azioni con crescita sostenibile

-

Azioni con bassa volatilità

-

Azioni con dividendo elevato

-

Azioni con buona liquidità

-

Azioni con bassa leva finanziaria

-

Azioni con basso rischio

-

Azioni con basso costo di transazione

-

Azioni con buona reputazione

-

Azioni con una forte leadership

-

Azioni con una buona diversificazione

-

Azioni con un buon track record

-

Azioni con un buon potenziale di crescita a lungo termine

-

Azioni con un buon potenziale di guadagno

-

Titoli in Crescita

- Titoli interessanti da seguire

- Azioni del metaverso

- Investire in Meta o NVDA?

- Titoli azionari 2024

- Tasse per criptovalute

- Cosa succede nei mercati finanziari

- Migliori titoli finanziari

- PayPal investe in Uber

- ETF 5G

- Azioni Qualcomm

- Migliori azioni per gli Hedge Fund

- Cannabis legale

- Azioni Uber

- Portafoglio in ETF

- IPO Pinterest

- Ipo Pinterest

- ETF Consigliati

- Investire in ETF

- Il Governo italiano prevede la stagnazione economica nel 2019

- Investire nella Canapa Legale

- Come Comprare Azioni Amazon

- Mercati azionari oggi

- Fusione DB e Commercialbank

- Ocasio Cortez contro Trump

- Azioni Facebook, Tesla

- Via della Seta

- Warren Buffet strategie e consigli

- Assicurazione vita migliore

- Migliori azioni da comprare questo mese