Parlando di tasse in Italia, la maggior parte dei contribuenti darà un’opinione negativa, strettamente connessa alla loro pressione e alla loro quantità. Tuttavia, esse sono necessarie, per la fruizione di servizi essenziali per la propria abitazione e gli ambienti che si vivono, si è quindi costretti a pagarle anche per non incorrere in problemi giudiziari.

Difficile capire quante siano effettivamente le tasse in Italia, in quanto lo scenario economico-politico nazionale è in continua evoluzione e, come se ne vedono molte eliminate, se ne vedono altrettante introdotte. La cosa che da più problemi ai contribuenti, non è il totale complessivo di soldi che finiscono in tasse ( che sono comunque tanti rispetto ad altri paesi ), ma il numero incredibile di imposte che ci sono, numero si traduce in molto tempo da dedicare al solo pagare e stare dietro e rispettare le scadenze che ci sono.

Quante tasse si pagano in Italia?

Le tasse possono essere dirette ed indirette.

Le imposte dirette si pagano direttamente allo Stato ( come ad esempio l’IRPEF)

Le imposte indirette si pagano sempre allo Stato ma in modo indiretto cioé il consumatore paga la tassa sui consumi che fa ( come ad esempio l’IVA su beni e servizi)

In questo elenco che abbiamo stilato, non facciamo questa distinzione e le mettiamo insieme.

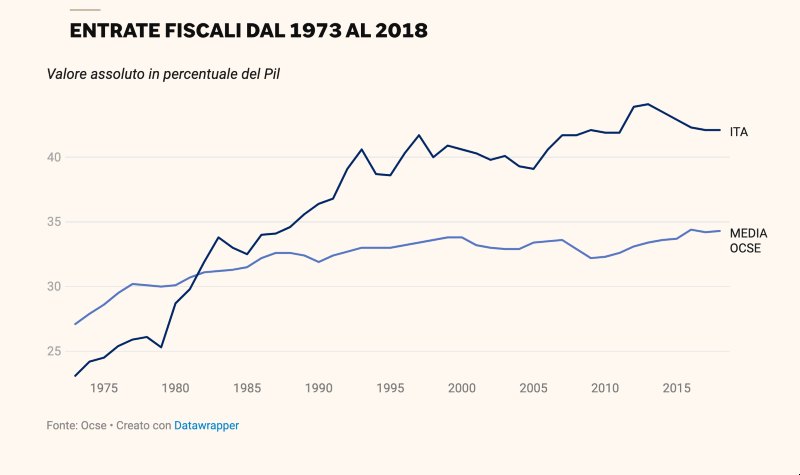

Secondo i dati di CGIA Mestre del 2019, l’Italia è al sesto posto in Europa per pressione fiscale con una tassazione di circa il 43,5%, seguita solamente da Germania, Francia, Belgio e Norvegia, dove si supera il 54%. Stando al medesimo studio, ogni italiano ha versato circa 8.000 euro in tasse, di cui se ne pagano circa 100 suddivise per categorie, ad esempio su imprese, persona, casa e mezzi di trasporto.

Tasse su imprese e associazioni

Secondo il rapporto Paying Taxes 2020 di Banca d’Italia e della società di consulenza Price WaterhouseCoopers, con una media del 59,1% di profitti commerciali versati in tasse l’Italia si trova al 128o posto su un campione di 180 nazioni nel mondo.

- IRAP – Imposta Regionale Attività Produttive, introdotta nel 1997, ne sono soggetti tutti i detentori di Partita IVA ed è legata al fatturato dal 4,25% all’8,50%; la maggior parte dei proventi viene destinata al Sistema Sanitario Nazionale

- IRES – Imposte Reddito Società, legata principalmente a società di capitali, enti e società all’estero ma non a società di persone e ditte individuali; dal 2017 è al 24%, mentre le società di comodo, ossia quelle senza funzioni operative e dedicate alla protezione dei patrimoni dei soci nelle società di capitali, hanno una maggiorazione del 10,5%

- Ritenute utili societari, si applicano quando gli utili vengono distribuiti tra i soci, con tassazione variabile in funzione di quantità e tipologia di società. Di solito si tratta del 26%

- Diritti Camere di Commercio, rivolti a ogni azienda iscritta al Registro delle Imprese; le ditte individuali hanno una spesa di 50 euro annuali, sarà variabile a seconda del fatturato per tutti gli altri soggetti

- Imposta Sostitutiva Rivalutazione Beni d’Impresa, viene applicata in fase di bilancio per adeguare beni mobili e immobili alla crescita aziendale; con la Legge di Bilancio 2020 è al 12% per beni ammortizzabili e 10% per non-ammortizzabili

- Tassa Annuale Registri Contabili, rivolta a tutte le attività che detengono libri contabili; viene pagata annualmente entro il 16 marzo

- Imposta Sostitutiva Regime Forfettario, viene pagata da tutti i detentori di Partita IVA con fatturato inferiore a 65.000 euro annuali; l’aliquota è del 15%

- IAS – Imposta Adeguamento Diritti Contabili, si applica alle società che adeguano i bilanci agli standard internazionali attraverso l’Organismo Italiano Contabilità; è un’imposta variabile in funzione del proprio fatturato

- Imposte Doganali, si applicano a tutte le aziende che importano prodotti dall’estero; gli importi variano in funzione di quantità e tipologia, con maggiorazione per alcolici, tabacchi, materiali infiammabili e non-ecosostenibili

- Tassa Iscrizione Albi Professionali o Abilitazione, destinata a tutti i liberi professionisti iscritti al loro albo o che seguono percorsi abilitativi

- Imposta Regionale Concessione Beni Demaniali, che pagano tutti gli enti privati che prendono in concessione beni del demanio

- TOSAP – Tassa Occupazione Suolo Pubblico, rivolta ad attività che occupino suolo pubblico; occorre richiedere consenso al proprio comune e ha un costo in base a dimensioni e durata dell’occupazione

- Addizionale Comunale Diritti Imbarco Passeggeri, che pagano i gestori dei servizi aeroportuali in funzione degli importi INPS versati dalle compagnie aeree; è un onere di 2,00 euro a passeggero

- Imposta Riserve Matematiche Assicurazione, prerogativa di compagnie assicurative, che versano lo 0,45% delle riserve dei rami vita nel bilancio d’esercizio

- Diritti Erariali Pubblici Spettacoli, da pagare per tutti gli eventi svolti sul territorio italiano

- Diritti SIAE, legati al diritto d’autore in ambienti artistici o culturali

- Contributo Ambientale CONAI, rivolto a tutte le attività del consorzio per finanziare le sue attività

Tasse su persone fisiche e consumi

Quelle sulla persona e sui consumi sono le tasse in Italia che maggiormente influiscono sull’economia della popolazione, tanto che solo da IRPEF e IVA proviene più del 55% dei versamenti tributari. Tuttavia, vi sono altre imposte di cui non sempre si è a conoscenza.

- IRPEF – Imposta Reddito Persone Fisiche, rivolta a tutti coloro che hanno un reddito; è divisa in 5 scaglioni in funzione del proprio reddito, dal 23% al 43%

- IVA – Imposta Valore Aggiunta, riguarda ogni bene e servizio fruito a livello nazionale, va messa dalle aziende nelle fatture ma è una tassa su tutti i consumi; ha un’aliquota base al 22%, ma vi sono eccezioni come per alimenti di prima necessità al 4%, prestazioni sanitarie al 5% e alimenti non di prima necessità al 10%

- Tasse sull’Istruzione, presenti solo dalle scuole superiori in poi e non in quella dell’obbligo, riguardano iscrizione, frequenza, ammissione agli esami e acquisizione titoli di studio, vi sono poi tasse universitarie d’iscrizione e diritto allo studio; gli importi variano in funzione di regioni e istituti

- Canone RAI, una delle più caratteristiche tasse in Italia, su tutti i possessori di apparecchi televisivi/schermi; ha un costo di 90,00 euro annuali e con la Legge di Bilancio 2016 viene dilazionato in 10 rate nelle bollette elettriche

- Tassa Soggiorno, imposta comunale onere degli ospiti in hotel e altre strutture ricettive; varia in funzione di durata del soggiorno, tipologia della struttura e comune di riferimento

- Imposte Giochi e Lotterie, presenti sui giochi d’azzardo legali come Totocalcio, Lotto o Super Enalotto; premi e vincite hanno aliquote sostitutive dal 20% al 25%

- Imposte Consumi Prodotti Particolari, aliquote aggiuntive per beni come tabacchi, sostitutivi delle sigarette o alcolici; variano a seconda dei prodotti e influiscono sul loro prezzo finale

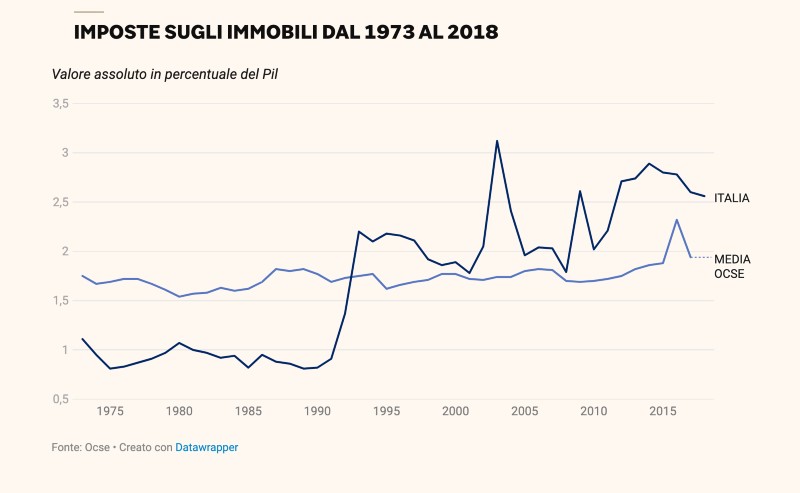

Imposte su immobili in Italia

Le tasse sugli immobili vengono pagate sia dai privati cittadini possessori di un’abitazione che dalle società che detengono e/o utilizzano immobili per le loro attività.

- IMU – Imposta Municipale Unica, tassa legata al possesso di un immobile, sostituisce l’ICI e dal 2014 è inclusa nell’Imposta Comunale Unica assieme a TASI e TARI; è variabile in funzione dell’immobile di riferimento, ma ne sono esentati i possessori di prima casa eccetto quelli di immobili di prestigio

- TASI – Tassa Servizi Indivisibili, imposta comunale legata all’abitazione, che pagano sia proprietari sia affittuari anche per prime case; i proventi sono destinati a fornire servizi pubblici come illuminazione o manutenzione strade

- TARI – Tassa Smaltimento Rifiuti, tributo comunale per finanziare raccolta e smaltimento rifiuti, destinato sia a privati cittadini che attività che producano rifiuti; l’aliquota varia in funzione della dimensione dell’immobile e della sua tipologia

- Tasse Consumo Energetico, che si aggiungono alle bollette delle utenze domestiche, rappresentando circa il 35% delle spese totali; riguardano corrente elettrica, gas naturali e metano

- Cedolare Secca Affitti, regime facoltativo e sostitutivo all’IRPEF su immobili in affitto e reddito derivante

- Imposte Catastali e Ipotecarie, rivolte all’apertura di un’ipoteca e incluse anche nell’accensione di mutui

- Imposte Registro e Sostitutiva, da pagare registrando un contratto all’Agenzia delle Entrate

- Imposta Immobili all’Estero, destinata a possessori d’immobili fuori dai confini nazionali

- Contributi Concessioni Edilizie, prerogativa di chiunque richieda al comune di costruire un immobile sul proprio terreno edificabile; variano a seconda dell’immobile da costruire

- Contributi Consorzi Bonifica, pagabili da proprietari terrieri che intendono fruire dei servizi dei consorzi per irrigazione e salvaguardia delle loro aree; variano in base a dimensioni e tipologia dei terreni

- Tasse Procedimenti Legali e Amministrativi, da pagare in caso di processi o atti amministrativi, come imposte di bollo e diritti notarili

Tasse su auto e mezzi di trasporto

Per tasse su auto e altri mezzi si intendono tutte quelle imposte legate a possessione e godimento dei veicoli per trasporto privato o pubblico, come per assicurazioni o patenti.

- Bollo Auto, tassa a scadenza annuale da pagare da tutti coloro che hanno un veicolo registrato al Pubblico Registro Automobilistico; che questo venga utilizzato o meno, il bollo deve essere pagato dal suo proprietario e il suo importo varia in funzione di potenza, emissioni e regione

- Imposta RC Auto, legata a ogni polizza automobilistica; l’aliquota è al 12,5% e in funzione della propria classe può essere maggiore o minore del 3,5%

- Accise Benzina, incluse nel costo dei rifornimenti di carburante, negli anni sono cresciute per ripagare costi di criticità ambientali e socio-economiche nazionali; rappresentano circa il 70% degli importi pagati

- IPT – Imposta Provinciale Trascrizione, tributo provinciale per tutti i veicoli immatricolati sul territorio nazionale; va pagato al momento dell’immatricolazione e al passaggio d proprietà

- Imposte Erariali Trasporti Vari, quali su oli lubrificanti e derivati, possesso e utilizzo di aeromobili e natanti e merci imbarcate e sbarcate

Altre tasse in Italia

Oltre a quelle indicate, vi sono altre tasse legate a specifici scopi, tra cui quelle su risparmio gestito o trading online, che riguardano rendimenti, transazioni e plusvalenze, ma anche sugli investimenti azionari, obbligazionari o garantiti, fondi comuni. In tutti i casi di redditi da capitale si hanno aliquote del 26%, che calano al 12,5% in caso di Titoli di Stato.

Altre tasse in Italia riguardano poi l’affissione di materiale pubblicitario su territori comunali e l’emissione di sostanze inquinanti maggiori rispetto a quelle consentite dalla legge.

Quanto influiscono culturalmente le tasse in Italia?

‘Le tasse sono una cosa bellissima, un modo civilissimo di contribuire tutti insieme a beni indispensabili quali istruzione, sicurezza, ambiente e salute.‘

Queste le parole dell’ex ministro Tommaso Padoa Schioppa in un’intervista del 2007 quando, scatenando forti proteste, ha rivendicato l’utilità e la funzionalità delle tasse. Tuttavia da sempre, e ancor prima di tale affermazione, parlare di tasse in Italia suscita numerose polemiche, sia tra privati cittadini che negli ambienti istituzionali, passando per i vari settori industriali.

A conti fatti, ogni anno all’erario viene versato più del 40% dei guadagni dei cittadini e quasi il 60% dei profitti delle attività commerciali: sebbene l’Italia sia solo al sesto posto dei paesi europei dall’imposizione fiscale più pesante, la sua posizione è comunque poco invidiabile e sono tante le aziende nazionali che preferiscono trasferire le loro sedi legali all’estero, Olanda e Paesi Bassi in primis, fruendo di sistemi di tassazione più flessibili e che non ne pregiudichino guadagni e investimenti.

Approfondimenti:

Detrazioni sanitarie per modello 730

ARTICOLI CORRELATI:

Tassazione Vincite Gratta e Vinci ed altri Giochi d’azzardo in Italia ( anche online)

Regime Forfettario Tassazione Novità

Il regime forfettario per Partita IVA è stato introdotto con la Legge di Stabilità 2015,…

Tassazione di Borsa: Imposta Sostitutiva per Nettisti e Lordisti

Cerchiamo di capire come funziona la tassazione sui guadagni di borsa, in particolare l’ imposta…

Tassazione per i Fondi Comuni di Investimento

Prima di accingerci a comprendere come funziona la tassazione dei fondi comuni di investimento, spendiamo…

Tassazione cittadini italiani residenti all’estero

Tassazione italiani residenti all’estero: sono centinaia di migliaia gli italiani che vivono all’estero ormai da anni,…

Tassazione per Rendite Finanziarie, Capital Gain, Plusvalenze

Quante tasse devo pagare sulle azioni e a quanto ammonta la tassazione sulle rendite finanziare…

Tassazione su Titoli di Stato Esteri

Tassazione titoli di Stato esteri: quante imposte vanno pagate sui rendimenti di investimenti fatti fuori…

Tassazione su Titoli di Stato per plusvalenze, rendimento ed interessi

Quanto è la tassazione titoli di Stato sul capital gain , quante imposte bisogna pagare sulle plusvalenze e…