Cerchiamo di capire come funziona la tassazione sui guadagni di borsa, in particolare l’ imposta sostitutiva per nettisti e lobbisti.

Prima di addentrarci in dettagli tecnici, proviamo a proporre una semplice definizione che ci permetta di capire chi sia un nettista, e chi un lordista, in riferimento al regime fiscale della tassazione dei guadagni di Borsa.

Nettista

à un nettista quellâ investitore al quale viene applicata la ritenuta alla fonte sulle plusvalenze, derivante dallâ operatività delle sue rendite finanziarie, dallâ intermediario finanziario dove gli strumenti finanziari sono detenuti (conto titoli, o deposito amministrato). In tal caso, lâ investitore non è tenuto alla presentazione di alcuna dichiarazione fiscale per i redditi scaturiti dallâ investimento/disinvestimento in strumenti finanziari.

Lordista

à un lordista quellâ investitore al quale, in riferimento alle plusvalenze scaturite dallâ investimento/disinvestimento in strumenti finanziari, si applica il regime fiscale della dichiarazione. Non essendoci alcun intervento dellâ intermediario finanziario dove gli strumenti finanziari dellâ investitore sono detenuti, il lordista deve dichiarare il risultato economico conseguito (utili, plusvalenze, minusvalenze), e sarà tassato secondo la propria aliquota personale.

Passiamo a qualche dettaglio tecnico in merito alla tassazione dei guadagni di Borsa.

Dettagli tecnici sulla tassazione dei guadagni di borsa

Â

Il tema della tassazione dei guadagni di Borsa (azioni, obbligazioni, fondi comuni, prodotti finanziari derivati etc.) comporta il prendere in considerazione alcuni dettagli tecnici basilari.

Tutte le rendite, scaturenti da investimenti finanziari, comprese anche quelle derivanti da attività di trading online, sono soggette ad una aliquota pari al 26%, con lâ eccezione dei buoni fruttiferi di Poste Italiane, e dei titoli di Stato come Cct, Btp, Bot etc. soggetti ad una tassazione del 12,50% ( titoli di stato esteri qui)

Ritornando alle definizioni di cui sopra per nettista e lordista, possiamo individuare un regime fiscale sostitutivo e uno dichiarativo.

Nel regime sostitutivo è lo stesso intermediario finanziario a determinare, e versare, lâ imposta dovuta allo Stato italiano: lâ investitore non è tenuto ad alcun adempimento specifico.

Nel regime dichiarativo, lâ investitore è chiamato in prima persona , a dichiarare, determinare e pagare gli importi dovuti.

Regime sostitutivo

Senzâ altro, visto che la scelta del regime è individuale, e lâ intermediario finanziario propone sempre la scelta in fase di apertura di un conto titoli, la scelta più semplice è quella del regime sostitutivo: lâ investitore è esentato da calcoli, talvolta, macchinosi, e da ulteriori adempimenti.

Regime dichiarativo

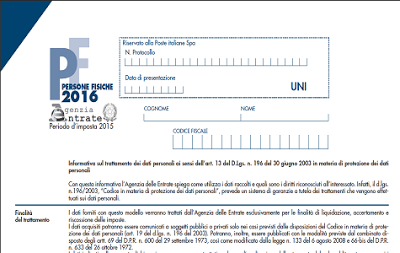

Nel regime dichiarativo, invece, è lâ investitore che tramite Modello Unico Persone Fisiche provvederà quanto dovuto al Fisco per i guadagni di Borsa conseguiti nellâ anno solare precedente.

Se i prodotti finanziari sono stati comprati tramite un intermediario italiano, si rende necessario compilare il riquadro RT del citato Modello Unico. Se i prodotti finanziari sono stati comprati tramite intermediario estero, si utilizzerà il riquadro RW.

Molto importante, nel regime dichiarativo, è la deducibilità delle perdite scaturite dalla compravendita di prodotti finanziari: nel rigo RT45 possono essere dedotte nel limite del 62,50% del totale.

Qualora venga utilizzato il modello 730 Precompilato per i lavoratori dipendenti, si rende necessaria la compilazione del quadro D â Altri redditi: in tutti i casi, quanto dovuto allo Stato dovrà essere regolato tramite modello F24.

Le scadenze annuali previste sono quelle (riferite al 2017, e quindi indicative) al 16 Giugno, o 16 Luglio con maggiorazione (per il pagamento del Modello F24).

Altra data da ricordare per la tassazione dei guadagni di Borsa è quella del 7 Luglio (indicativa) per la presentazione del Modello 730 Precompilato, ed il 30 Giugno (indicativa) per il pagamento delle imposte sulla Dichiarazione dei Redditi.

Minusvalenze, Plusvalenze e Capital Gain

Â

Abbiamo, così, brevemente visto come i guadagni di Borsa non siano esenti da tassazione: consideriamo, ora, alcuni dettagli ulteriori.

Da qualche tempo, in Italia, lâ imposta sui guadagni di Borsa (capital gain) è salita al 26%.

Gli anni precedenti, invece, vedevano le plusvalenze tassate al 12,50% sebbene lâ Italia era uno dei pochi paesi europei ad avere una tassazione relativamente bassa per le rendite finanziarie (guadagni di Borsa).

Tuttavia, non tutti gli strumenti finanziari avevano unâ aliquota di tassazione uniforme: ad esempio, gli interessi maturati sul conto deposito venivano tassati al 20%, con successivo incremento al 27%. In nome delle esigenze di risorse finanziarie scarse, lo Stato italiano ha deciso di uniformare la tassazione delle rendite finanziarie, alzando lâ aliquota per azioni e prodotti finanziari derivati al 26%. Lâ aliquota del 12,50%, oggi, è in vigore solo per i titoli di Stato.

Ma come si realizza un guadagno in Borsa (plusvalenza)?

Il conteggio da fare è molto semplice: se acquistiamo azioni di una società X ad un prezzo di Eur 5,00 cad. â ad una certa data â e le rivendiamo successivamente al prezzo di Eur 6,00 cad., il guadagno è di Eur 1,00 ad azione, tolte le commissioni dovute allâ intermediario finanziario.

Realizzando, quindi, un guadagno di Eur 1, è necessario versare allo Stato italiano il 26% di tasse; regime identico hanno anche i fondi comuni di investimento.

Se realizzo una perdita in Borsa, che succede?

Se la nostra azione X, comprata ad Eur 5,00, viene rivenduta ad Eur 4,00 cad. (la vendita può avvenire per le motivazioni più diverse), siamo in presenza di una minusvalenza di Eur 1,00 che sarà possibile compensare con future plusvalenze. Il tempo massimo per poter utilizzare le minusvalenze è di quattro anni.

Sempre nellâ ottica di risorse finanziarie scarse, lo Stato italiano ha deciso, recentemente, che sarà possibile recuperare solo il 60% (circa) della minusvalenza realizzata, a fronte di un regime precedente che ammetteva il recupero della minusvalenza al 100%.

Quando si paga la tassa sul capital gain?

Abbiamo sopra accennato che la scelta più facile da compiere, allâ atto dellâ apertura di un rapporto con un intermediario finanziario, è quella di un regime nettista. In tale ipotesi, lâ intermediario finanziario avrà il compito di gestire plusvalenze e minusvalenze. Siamo in presenza di un sostituto di imposta a tutti gli effetti.

Se si decide per un regime nettista, nessuna dichiarazione dovrà essere fatta sui modelli 730, o Unico.

Per quanto riguarda lâ addebito effettivo dellâ imposta sui guadagni di Borsa, minusvalenze eventuali considerate dal sostituto di imposta, di norma vi è un regolamento mensile del dovuto: il mese successivo a quello della vendita del prodotto finanziario, viene calcolata, ed addebitata, lâ imposta sul capital gain.

Questa la regola base: diversi intermediari finanziari, e banche, utilizzano tempistiche differenti per lâ addebito del capital gain, ad esempio su base trimestrale.

Commenti

Una risposta a “Tassazione sui Guadagni di Borsa: Imposta Sostitutiva per Nettisti e Lordisti”

Molto interessante.

Sono un investitore “non residente” (fuori EU) e vorrei sapere se gli interessi/dividendi ricavati da investimenti obbligazioni/azioni – anche straniere – sono soggetti a tassazione Italiana.

Grazie.